Зарабатывать в Польшу приезжаю миллионы иностранцев. Получаемый в этой стране доход их устраивает, и многие остаются в РП на довольно продолжительное время. Однако радость от получения неплохой зарплаты может быть омрачена, если не исполнить свои обязанности перед польским государством – не подать своевременно налоговую декларацию. В подавляющем большинстве случаев для наемных работников – это декларация PIT-37, о ней и поговорим подробно в данном материале.

Что такое PIT? Общее понятие

Изначально PIT (от англ., Personal Income Tax) – это подоходный налог, взимаемый со всех получающих доход в Польше. По-польски его часто называют podatek od dochodów osobistych или podatek dochodowy od osób fizycznych, но в официальной терминологии используют англоязычную аббревиатуру PIT.

Декларация PIT-37 и PIT-11 – это налоговые документы, подтверждающие уровень дохода, полученного за прошедший год, и возможные льготы по налогообложению. Ответственность за предоставление ПИТ-37 лежит на лице, получавшим доход в прошедшем году в течение не менее 183 дней (работнике), но формируется этот документ на основании ПИТ-11, который предоставляет лицо, выплачивающее налоги за декларанта (работодатель).

Давайте упростим. Человек отработал год на работодателя. Работодатель формирует и подает в налоговую PIT-11 (с пересылкой копии работнику), в которой указывает сколько работник получил денег за год, и сколько он (работодатель) заплатил налогов за работника. Работник должен проверить эти сведения, при необходимости скорректировать, составить на их основе свой документ – PIT-37, и предоставить его в налоговую.

Зачем нужна такая двухступенчатая система?

- Во-первых, работодателей может быть несколько, а значит и PIT-11 работник получит больше одного. ПИТ-37 при этом должен быть общий, по всем доходам за отчетный период.

- Во-вторых, работодатель может не учесть ряд факторов, дающих льготы при налогообложении (например, указать не всех детей). Тогда с помощью PIT-37 можно скорректировать налоговые отчисления и получить возврат налога. Несмотря на то, что выплачивал налог работодатель, получит деньги работник.

Что представляет собой ПИТ-11 и ПИТ-37?

Это документы. При этом в некоторых случаях в электронном формате. Основные определения мы уже рассмотрели, но, понимая, что для людей, впервые сталкивающихся с этими понятиями, могут быть определенные сложности, предоставим всю процедуру в виде схемы.

Итак, прошел год, доход получен, работодатели и работник действуют по такой схеме:

То есть все поданные ПИТ-11 попадают в систему, где на их основании формируется ПИТ-37. Работнику останется только зайти в систему, проверить и, в случае необходимости, скорректировать и подтвердить. Это самый простой и удобный вариант, но не единственный. Обо всех способах поговорим ниже.

При этом сформированные PIT-11 работодатель должен не только предоставить налоговой, но отправить копию и сотруднику. С 2021 года выглядит декларация ПИТ-11 вот так:

Ставка налога на доход в Польше

В Польше существует несколько различных схем налогообложения, каждая из которых может применяться в своих условиях. Однако мы говорим о наиболее распространенных случаях взаимоотношений работодатель – работник (по умове о праце) или заказчик – исполнитель (при подписании умов злецения или о дзело), поэтому и налоговую схему предоставим наиболее применимую для этих случаев.

Заплатить налог обязаны все, находящиеся и получающие доход в Польше в прошедшем году в течение не менее 183 дней. Именно при таком сроке человек, в том числе и иностранец, считается налоговым резидентом РП. Расчет налога происходит следующим образом:

- При суммарном доходе до 85528 злотых в год, налог составляет 17%.

- При сумме более 85528 злотых уплачивается 17% от 85528 злотых (это 13983,74) плюс 32% с суммы превышающей 85528 злотых.

Для наемных работников, особенно иностранцев, вторая схема применяется редко из-за величины реального дохода. Данные параметры действуют с октября 2019 года, и в дальнейшем могут быть скорректированы.

Кто освобожден от заполнения PIT-37?

Существуют как категории лиц, имеющих льготы по налогам, так и некоторые типы доходов, исключаемые из налогооблагаемой базы.

С кого не берут ПИТ?

Этот перечень установлен законодательно. Как правило, речь идет о довольно специфических категориях лиц, которых не так много среди наших читателей, например, дипломатические работники других стран.

Однако есть и более широкая прослойка работников, освобожденных от уплаты PIT. Не платят подоходный налог лица, не достигшие 26 лет, если их доход не превысил 85528 злотых в год.

Какие доходы не облагаются PIT?

Эти параметры так же установлены законодательно. Речь идет о том, что из суммы всех полученных за год средств могут быть вычтены:

- Выплаты социальных взносов (медицинские, нетрудоспособность, пенсионные и т.д.).

- Возврат налога за предыдущий период.

- Затраты на реабилитацию или другие расходы, связанные с инвалидностью. Вычесть такие расходы может как сам инвалид, так и лица, на чьем содержании такой инвалид находится.

- 760 злотых в год на доступ к сети интернет.

- Пожертвования, направляемые на благотворительность по строго установленным законам основаниям, не превышающие 6% от дохода в год.

- Проценты, выплаченные по ипотеке.

- Другие, более специфические условия.

Отдельно надо указать на налоговые льготы на детей. Именно их чаще всего возвращают себе работники, для чего и составляют корректирующий ПИТ-37, однако работодатель мог изначально учесть имеющуюся льготу, и тогда возвращать будет нечего. Это еще один повод проверять поданные ПИТ-11.

Из общей суммы полученного за год дохода вычитаются указанные льготы, и налог рассчитывается на оставшуюся сумму.

Когда понадобится заполнять ПИТ-37?

Нужно уточнить один важный юридический момент. ПИТ-37 формируется автоматически и, теоретически, работник может не предпринимать никаких мер по его проверке и исправлению – в этом случае после установленной даты (как правило, после 30 апреля года следующего за отчетным) декларация будет считаться поданной в том виде, в котором находится в системе Twoj e-PIT.

Однако и ошибки до сих пор не редкость, и масса объективных причин, по которым все льготы не учтены, существует (например, работодатель выплачивал налоги авансом, а в течение года у работника родился ребенок). В этом случае декларацию нужно корректировать либо подавать отдельно другую.

Несмотря на автоматизацию процедуры подачи декларации, ответственность за предоставления ее налоговым органам лежит на лице, получившим доход – на работнике. Систему Twoj e-PIT следует воспринимать, как помощника, как подсказку, не забывая о своей ответственности.

Сроки предоставления PIT-37 в Польше

Будут указаны периоды предоставления деклараций, принятые в обычных условиях. Однако в некоторые годы, по объективным причинам (как это было, к примеру, из-за пандемии коронавируса) сроки могут быть перенесены.

- Работодатель обязан предоставить ПИТ-11 в налоговые органы до 1 февраля (до 31 января включительно) года следующего за отчетным.

- Работник должен подать ПИТ-37 до 1 мая (до 30 апреля включительно).

Даты могут быть перенесены, если крайние числа выпадают на выходные.

Здесь есть несколько важных моментов. Во-первых, чем раньше будет подтверждена декларация, тем быстрее придет компенсация. Во-вторых, существуют проблемы, решить которые необходимо до подачи декларации работодателем, т.е. до 31 января. Например, вопросы с наличием PESEL, т.к. без ПЕСЕЛЯ теперь декларации не принимают. Не стоит думать, что на это имеется время до мая – без налогового идентификатора PIT-11 подана не будет, а значит и PIT-37 сформировать не удастся.

Какие документы нужны, чтобы заполнить PIT-37?

Единственный документ-основание для заполнения ПИТ-37 – это поданный работодателем ПИТ-11. Но для доказательства оснований для льгот могут потребоваться и документы, подтверждающие их.

При личной подаче декларации в налоговой потребуется подтвердить личность, т.е. нужен будет загранпаспорт или карта побыту. Так же как и получение подтвержденного профиля ePUAP или другого способа подтверждения цифровой подписи, потребует предварительного удостоверения личности.

Как правильно подать ПИТ-37 в Польше?

Для начала необходимо уяснить иерархию важности поданных деклараций. Выглядит она примерно так:

- Человек, получивший от работодателя PIT-11, а значит понимающий, что данные уже в налоговой, может в принципе не предпринимать ничего. Тогда 1 мая (или в другой день, следующий за последним днем подачи в конкретном году) имеющаяся в системе PIT-37 будет считаться поданной. О возможных проблемах мы уже говорили выше.

- Работник может зайти в систему Twoj e-PIT, проверить и скорректировать ПИТ-37. После подтверждения, поданным будет считаться именно скорректированный документ.

- Можно с помощью специальных онлайн программ сформировать декларацию самостоятельно и отправить ее в налоговую. Можно заполнить документ и от руки. Если все сделано без ошибок, и PIT-37 будет принята, то поданной будет считаться именно этот вариант.

Вариант «ничего не делать» мы рассматривать не будем. По остальным методам предоставим отдельные инструкции.

Рассчитать онлайн через Twój e-PIT

Надо понимать, что «Твой е-ПИТ» — это работа непосредственно с базой данных налоговых органов. Все изменения сразу поступят в систему и будут обработаны максимально быстро.

Шаг 1. Авторизация

Как ни странно, но для многих — это самый сложный шаг. Существует несколько методов авторизации, основным среди которых считается вход в Twój e-PIT через номер PESEL. Для этого:

- Перейдите на страницу авторизации.

- Выберите

«Twoje dane podatkowe».

- Введите:

- PESEL.

- Дату рождения.

- Сумму доходов за предыдущие годы (в примере это 2019 год, т.к. заполняется в 2021ом декларация за 2020ый).

Здесь и таятся главные сложности. Если налоговый идентификатор и дату рождения большинство людей знает, то с доходами за прошлый период дела обстоят значительно хуже. Кто-то их банально не помнит, другие и вовсе работали впервые, а значит никаких доходов ранее в Польше не имели.

Тогда существует другие способы авторизации. Вернитесь на этап, указанный в п.1, и выберите один из имеющихся методов входа в систему:

- Первый блок: ePUAP (profil zaufany), e-Dowód либо один из интернет-банкингов (PKO, Pekao, Grupa BPS или система Inteligo).

- Третий блок: существующий профиль в приложении mObywatel (официальном приложении для получения некоторых государственных услуг).

Шаг 2. Вход в Twoj e-PIT

В некоторых случаях вы можете быть перенаправлены сразу в систему «Твой е-ПИТ», тогда этот шаг надо пропустить. Однако в большинстве случаев откроется страница выбора различных сервисов. Нужно кликнуть по «Twoj e-PIT».

Шаг 3. Просмотр деклараций

Найдите вкладку «Dokumenty źródłowe» и кликните по ней. Откроется полный перечень всех имеющихся документов. Здесь будут видны и все поданные PIT-11, и сформированная PIT-37.

Выберите нужную и перейдите к ее редактированию.

Шаг 4. Проверка и исправления ПИТ-37

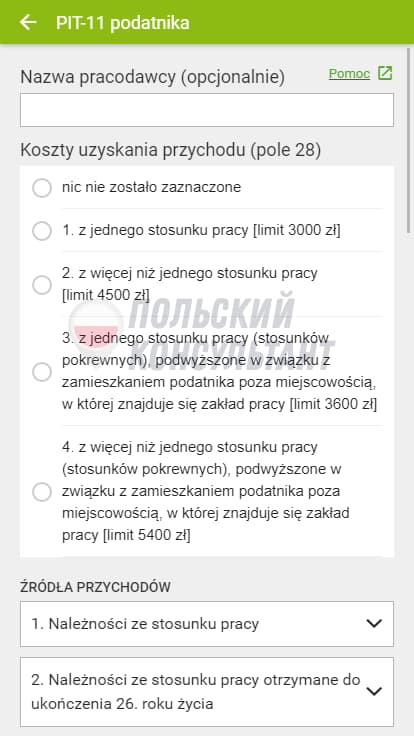

Просмотреть можно все документы, но редактировать (корректировать) допустимо только PIT-37 – декларацию работника. C ПИТ-11 возможно только знакомиться в формате pdf. Например, страница может выглядеть так:

Выбрав ПИТ-37, остается внести необходимые изменения и подтвердить отправку документа.

Если какие-то нюансы остались непонятыми, посмотрите инфографику от польских налоговых властей:

Можно ознакомиться и с видео-инструкциями от Уженда Скарбового:

Оформить через интернет-сервис E-pity

Существует несколько методов заполнения деклараций PIT-37, вне системы «Твой е-ПИТ». Мы продемонстрируем работу одного из них – программы для расчета E-pity.pl. Надо понимать, что речь идет о тех случаях, когда Twoj e-PIT почему-то применить не удается (если же предыдущий метод применим, то лучше использовать его).

Суть способа в помощи по заполнению декларации, однако все сведения надо вносить самостоятельно. Кроме, прочего это означает два существенных момента:

- ПИТ-11 должен быть на руках, т.к. именно из него (из них) необходимо брать сведения.

- Все данные будут вноситься самим декларантом, а ошибки недопустимы – они приведут к недействительности документа.

В принципе, речь идет о том же заполнении «от руки» (о котором будем говорить далее), только с использованием компьютера или другого гаджета, а не ручки и бумажного носителя.

Для заполнения документа выполните следующие действия:

- Перейдите на сайт услуги.

- Кликните по ссылке

«lub uruchom PITy online teraz».

- Будет предложено создать декларацию (Utwórz pierwszą deklarację PIT) либо перейти на «Твой е-ПИТ» (Sprawdź Twoj e-PIT). Во втором случае вы окажетесь в условиях предыдущего метода. Соответственно, выбираем

«Utwórz pierwszą deklarację PIT».

В некоторых случаях открыться может вот такая страница:

Тогда сначала кликните по

«Kreator PIT za 2020 rok», и только потом выполните вышеописанные действия. - Укажите «Способ подачи» (Sposób opodatkowania) и «Цель предоставления» (Cel zlożenie). В нашем примере это будет индивидуальная подача (альтернативы – семейная, с детьми и пр.), и zlożenie zeznania – первое предоставление (альтернатива – корректировать уже имеющуюся). При этом под «уже имеющейся» подразумевается сохраненный в системе черновик, а не декларация на «Твоем е-ПИТ». Нажимаем

«Dalej».

- Берем в руки ПИТ-11, и с точностью до каждого символа вносим сведения. Персональные данные, ПЕСЕЛ, адрес и т.п.

Обратите внимание, что некоторые поля можно не заполнять, а выбирать из предложенных вариантов. Для чего кликните по изображению увеличительного стекла рядом с названием. Например, выбор воеводства:

Внеся необходимые данные, кликаем

«Dalej». - Выберите декларацию, которую хотите заполнять. В нашем случае это PIT-11.

- Теперь тщательно переносим все сведения из ПИТ-11.

Ненужные поля оставляйте пустыми. Там, где предлагается сделать выбор из значений, используйте этот принцип. Нужные данные могут быть скрыты, в этом случае кликайте по наименованиям полей или «стрелочкам» справа от них:

Останется сохранить внесенные данные (нажмите «Zapisz»). Как отправить документ в налоговую рассмотрим в следующем способе.

Посчитать самому и подать в urząd skarbowy

В данном варианте все просто. Берется бланк декларации (скачать бланк PIT-37 можно здесь), заполняется и передается в налоговое управление по месту регистрации. Сложности, как и в предыдущем варианте, в необходимости четкого соответствия вносимых данных указанным в PIT-11.

Подать документ можно как лично, в офис местного управление, так и по почте. В первом случае нужно выяснить необходимость предварительной регистрации, а во втором лучше подавать заказным письмом с уведомлением.

Через сколько времени вернут деньги с зарплаты?

Если возврат налога предполагается обстоятельствами, то срок перевода денег будет зависеть от срока подачи декларации. Опять же, рассмотрим стандартную ситуацию, которая может изменяться в зависимости от конкретного года:

- До 1 апреля, если ПИТ-37 подана до 15 февраля включительно.

- 45 дней, при подаче с 15.02 до 30.04.

- В течение 3 месяцев, если подтверждение декларации произошло автоматически через Twoj e-PIT (если ничего не подтверждалось, а система автоматически приняла декларацию после 30.04) или отправление производилось по почте.

- В течение 2 месяцев, в случае отправки корректирующей декларации, но не более 3х месяцев после отправки первичной.

Сроки возврата – еще один повод подтвердить документ в «Твоем е-ПИТ». В этом случае получить деньги можно раньше.

Что делать, когда надо доплатить подоходный налог?

Скорректировав данные ПИТ-37, может оказаться, что не вам, а вы должны часть налога. Такое бывает, например, в случаях, когда работодатель ошибся, или в отчетном году произошло повышение оплаты труда, а на налогах, отправленных авансом, это не отразилось.

В таком случае долг государству необходимо вернуть. Причем сделать это нужно до 30 апреля включительно.

Напомним, что с 2020 года каждому плательщику создан т.н. налоговый микросчет (Mikrorachunek podatkowy), на который и нужно переводить средства. Создать его можно с помощью специального генератора (Generator mikrorachunku podatkowego) по этой ссылке.

К чему может привести уклонение от уплаты налогов?

За неуплату налогов, особенно если будет признана систематичности такого противоправного действия, для начала положен штраф от 10% до двадцатикратного минимального размера оплаты труда. В 2021 году это от 280 до 56000 злотых. Регулируется вопрос уголовным законодательством.

В случаях недоплаты, т.е. когда какая-то часть вносилась, но оказалось, что это неполные суммы, будет необходимо доплатить задолженность с учетом неустойки.

Решение о штрафе и неустойках принимают налоговые органы. Оспорить их можно исключительно в суде.

Любая система налогообложения – явление достаточно сложное. Запутаться просто. С введением Twoj e-PIT польские налоги стало платить значительно проще. Однако пускать на самотек дело не стоит. Заполнение декларации необходимо контролировать, иначе на пустом месте можно нарваться на серьезные проблемы.

Спасибо за ответ

здравствуйте , подскажите пожалуйста, если человек работал в разных городах, в какой уженд подавать пит 37, и если обнаружили за 2019 год питы 11, как подать коректу? заранее спасибо!

Ирина, вопросы решаются по последнему / настоящему месту работы. По просроченным декларациям необходимо лично обращаться в ужонд скарбовый – там подскажут.

Спасибо за ответ